BANKI WYGRAŁY KILKA BITEW, ALE TO KONSUMENCI WYGRYWAJĄ WOJNĘ

25 marca 2021 r. Sąd Najwyższy w składzie całej Izby Cywilnej odpowie na kilka kluczowych pytań dotyczących tzw. „kredytów frankowych”. Uchwała ta będzie miała ogromne znaczenie dla kilkuset tysięcy osób, które podpisały umowy pozornie powiązane z walutą szwajcarską. Stanowić będzie też zwieńczenie długiej i wyboistej drogi przebytej przez kredytobiorców, ich pełnomocników i samych sędziów. Drogi, która początkowo znaczona była porażkami.

- Bitwa językowa

Wszyscy mimowolnie mówią o „frankowiczach”, a w prasie powstają artykuły o kredytach „frankowych”. Pierwsze zwycięstwo banków zostało odniesione jeszcze wiele lat temu właśnie na polu językowym. W sposób wręcz orwellowski, dzięki upowszechnieniu w pojęcia „kredytów frankowych”, wprowadzono opinię publiczną w błąd. Zasadnym wydawało się bowiem pytanie, skąd te wszystkie pretensje, skoro udzielony kredyt był „frankowy”? Jeżeli ktoś dostał środki w walucie obcej, to o co mu chodzi?

Dopiero niedawno zaczęto odkrywać, że cała „frankowość” tych kredytów to gra pozorów. Klient przychodził bowiem do banku po konkretną kwotę w złotych, wypłacano mu środki w złotych i spłacał kredyt w złotych. W toku rozmów cały czas operowano kwotami w złotych, a w przypadku kredytów indeksowanych o wysokości swojego zobowiązania wobec banku konsument dowiadywał się nawet nie w chwili podpisania umowy (!), ale dopiero po uruchomieniu środków. Pracownik jednego z banków przyznał się w trakcie przesłuchania, że to, jaki kurs i z jakiej godziny został zastosowany do ustalenia wysokości kredytu, mogło zależeć od ułożenia danego wniosku na kupce papierów. Te z góry szły po kursie porannym, te z dołu po popołudniowym. To, czy do zapłacenia było kilka tysięcy więcej czy mniej, zależało od prostej, biurowej czynności.

Należy zatem jeszcze raz podkreślić, że „frankowicze” nie widzieli żadnych franków na oczy. W przypadku kredytów indeksowanych, aż do uruchomienia pierwszej transzy (oczywiście w złotych), można było w rozmowie z konsumentem nie przedstawić jakiejkolwiek, choćby orientacyjnej kwoty wyrażonej w walucie obcej. Natomiast w przypadku kredytów denominowanych, w dużym uproszczeniu, było jeszcze ciekawiej – konsument w ogóle nie wiedział, jaka suma zostanie mu wypłacona. Jakkolwiek wnioskował o dane środki w złotych, bank przeliczył je na franki szwajcarskie po własnym kursie kupna, tylko po to, żeby odwrócić tę procedurę w chwili uruchomienia pieniędzy.

W pewnym momencie na popularności zaczęła zyskiwać narracja że „trzeba było brać kredyt w walucie, w której się zarabia” i „widziały gały co brały”. Przepraszam za dosadność, ale przypomina to oskarżanie molestowanej kobiety o to, że założyła zbyt krótką sukienkę i sama się o to prosiła. Twierdzenia te po pierwsze całkowicie pomijają wyłączną odpowiedzialność banków za wprowadzenie na rynek produktu, który narażał konsumenta na nieograniczone ryzyko i pozwalał bankowi na dowolne kształtowanie wysokości zobowiązania kredytobiorcy. Po drugie wzorce umowne stosowane przez niektóre banki były napisane w sposób tak ogólny i nieczytelny, że wprawiały w kłopot niejednego prawnika. Wreszcie, po trzecie, ignorują one fakt, że znaczna część kredytobiorców nie miała alternatywy w postaci tradycyjnego kredytu złotowego. Jednym z największych paradoksów jest fakt, że kredyty indeksowane i denominowane były znacznie łatwiejsze do uzyskania. Wynikało to z zaskakujących mechanizmów wyliczania zdolności kredytowej, które w zdecydowanej większości w ogóle nie brały pod uwagę możliwości umocnienia się franka szwajcarskiego na przestrzeni 30 lat spłaty kredytu. Jedynie niektóre banki po 2006 r. dostrzegły „Rekomendację S” i zaczęły wyliczać zdolność kredytową z uwzględnieniem wahań kursowych, które w skrajnym wypadku wynosiły… 20%. Najgorszy zaprezentowany wariant w 2008 r. dotyczył zatem wzrostu kursu CHF z 2,0 na 2,4. Skoro zatem oprocentowanie kredytów indeksowanych stawką LIBOR było niższe niż WIBORem, a frank miał się właściwie nie zmieniać przez kilkadziesiąt lat, to zdolność kredytowa była wyższa. I tak osoby, chcące otrzymać środki na własne mieszkanie, dowiadywały się, że owszem, dostaną kredyt, ale powiązany z walutą obcą. Jak, na jakich zasadach, jaka jest rola tej waluty, kto, kiedy ustala kursy? Ależ proszę się nie martwić, frank to najstabilniejsza waluta świata, wahania będą minimalne, a kredyt i tak bardzo opłacalny! A że potem było inaczej, to już problem „frankowicza” i jego „kredytu frankowego”.

Jeszcze do niedawna w trakcie przesłuchania konsumentów sędziowie pytali konsumentów o kredyty frankowe. Teraz pytania dotyczą mechanizmu indeksacji lub denominacji. Rzecz drobna, ale nie do przecenienia.

- Bitwa o ustawę

Rok 2015 był przełomowy. 15 stycznia nastąpił tzw. „czarny czwartek”, kiedy to na skutek decyzji Szwajcarskiego Banku Narodowego doszło do drastycznego umocnienia się franka szwajcarskiego. Skutkiem tego było gwałtowne zwiększenie obciążeń setek tysięcy Polaków, którym raty kredytowe z dnia na dzień wzrosły o kilkadziesiąt procent.

Należy przy tym pamiętać, że – wbrew twierdzeniom sektora bankowego – wzrost kursu franka nie jest źródłem roszczeń kredytobiorców. Można to porównać raczej do szkła powiększającego, pozwalającego na odkrycie rzeczywistych wad umowy. Nawet w hipotetycznym wariancie utrzymywania się stałego kursu CHF przez kilkadziesiąt lat, kredyt do wypłaty byłby najpierw przeliczany po bankowym kursie kupna, a raty do spłaty – po bankowym kursie sprzedaży. Klienci byli natomiast przekonani, że przychodzili do banku, a nie kantoru. Narracja banku przypomina próbę obrony architekta, który błędnie zaprojektował dom, a następnie pyta się, czy ktokolwiek zgłaszałby do niego pretensje, gdyby nie katastrofa budowlana?

Kolejnym niezwykle ważnym wydarzeniem było pojawienie się po raz kolejny kredytów indeksowanych i denominowanych w debacie publicznej. Pierwszy raz głośno zrobiło się o nich w 2011 r., przy okazji tzw. „ustawy antyspreadowej”, ale jeszcze szerszego rozgłosu kwestia nabrała dzięki wyborom prezydenckim z 2015 r. Jak wskazał ówczesny kandydat na Prezydenta RP, Andrzej Duda,

„uważam, że te kredyty mogłyby być przewalutowane według kursu, po jakim były brane”

( https://tvn24.pl/biznes/rynki/frankowicze-w-ogniu-kampanii-ra542632-4458923 )

Tymczasem pięć lat później, pod koniec pierwszej kadencji, narracja uległa zmianie:

„nie dało się nagle przewalutować wszystkim kredytów. Nie byłem w stanie tego przeprowadzić, była blokada.”

( https://www.tvp.info/48689074/prezydent-o-frankowiczach-i-gospodarce-wieszwiecej )

Nie mam najmniejszych wątpliwości, że rzeczywiście „była blokada”. Doświadczenie zebrane w toku prowadzonych przeze mnie spraw wskazuje, że nie można odmówić bankom determinacji w obronie swoich interesów. Skutecznie zatem storpedowano projekt ustawy dokonującej przewalutowania kredytów powiązanych z walutą obcą, gdyż uregulowanie tej kwestii mocą powszechnie obowiązującego aktu prawnego było dla banków najgorszym rozwiązaniem. Wynika to z prostej matematyki – lepiej przegrać w całości wszystkie spory sądowe, na które zdecyduje się ok. 20% kredytobiorców, niż być zobowiązanym z mocy prawa do zmiany warunków umowy każdemu klientowi. Jak zatem wskazał w 2017 r. Prezes Prawa i Sprawiedliwości Jarosław Kaczyński:

„myślę, że (kredytobiorcy) powinni wziąć sprawy we własne ręce i zacząć walczyć w sądach. Nie dlatego, żeby nie ufać prezydentowi czy rządowi, tylko dlatego, że prezydent i rząd są w sytuacji, która jest zdeterminowana w wielkiej mierze uwarunkowaniami ekonomicznymi”.

Bitwa o ustawę została zatem wygrana przez banki. Jak się jednak okazało, „Frankowicze”, posłuchali Prezesa i ruszyli do sądów.

- Pierwsza bitwa sądowa

Z niewyjaśnionych powodów przełom w orzecznictwie przyszedł znacznie później niż można było się spodziewać. Mechanizmy indeksacyjne stosowane przez mBank S.A., Millenium S.A. czy Bank BPH S.A, odwołujące się do samodzielnie ustalanej tabeli kursowej zostały wpisane do rejestru klauzul niedozwolonych. Dyrektywa Rady 93/13 i implementujące ją przepisy kodeksu cywilnego obowiązywały już od wielu lat. Wreszcie, jednoznacznie prokonsumenckie orzecznictwo Trybunału Sprawiedliwości Unii Europejskiej było powszechnie dostępne. A jednak ani fali pozwów, ani tym bardziej masowych zwycięstw konsumentów nie było.

W tym miejscu muszę wrzucić kamyczek do ogródka sędziów. Nie jest bowiem tak, że nikt nie dostrzegał wad tych umów, a my jako pełnomocnicy konsumentów byliśmy bezczynni. Wręcz przeciwnie, od początku wskazywaliśmy, że te umowy naszpikowane są wadami prawnymi. Że banki nie określiły kwoty kredytu, że stosowały gotowe wzorce umowne, nie były ograniczone w ustalaniu kursów, nie informowały o zagrożeniu, wprowadzały spread walutowy będący de facto ukrytą prowizją itp. Problem polegał na przekonaniu (i tu wracam do pierwszej bitwy), że frankowicze są sami sobie winni, że trzeba było brać kredyt złotowy, a korzystny wyrok byłby nie fair wobec innych kredytobiorców i samego sektora bankowego. Jeżeli natomiast już coś było nie tak, to zawsze można uzupełnić umowę kursem publikowanym przez NBP, co powinno rozwiązać sprawę.

Do przełomu potrzebna była zmiana nastawienia. Zrozumienia, że nie mamy tutaj dwóch równych podmiotów, ale specyficzne relacje na linii konsument – przedsiębiorca. Że od banku musimy wymagać więcej niż od jego klienta. Że konsekwencją nadużycia swojej dominującej pozycji nie może być tylko ograniczenie zysków przedsiębiorcy, ale zniechęcenie go do takich praktyk. I tak pozew po pozwie, sprawa po sprawie, narracja ta zaczęła się powoli przebijać.

Oczywiście pełnomocnicy banków nie próżnowali i stosowali (wciąż stosują) wszystkie możliwe techniki. Dość powiedzieć, że muszę zakładać oddzielne teczki do każdej odpowiedzi na pozew, która przeciętnie składa się z ok. 80 stron samego tekstu oraz kilkuset stron załączników. Zarzuty tam powoływane przypominają zajęcia z postępowania cywilnego, na których uczy się wszystkich dostępnych środków obrony pozwanego. Roszczenie jest bezzasadne, przedawnione, źle skonstruowane, powodowie nie są konsumentami, nadużywają prawa itp. A na samym końcu wniosek o przesłuchanie 7 różnych świadków (z czego połowa to pracownicy centrali, którzy nigdy konsumentów nie wiedzieli na oczy), dopuszczenie dowodu z opinii biegłego na kilkadziesiąt różnych tez (mój dotychczasowy rekord to 48) i oczywiście dziesiątek dokumentów. Jakich? Dla osób o mocnych nerwach polecam „Poradnik Frankowicza”, dołączony w zeszłym roku do „Dziennika Gazety Prawnej”. Proszę zwrócić uwagę na link, pod jakim zamieszczony jest ten artykuł – tak, to strona związku banków polskich.

W ciągu ostatniego miesiąca wydruk owego „poradnika” dostałem wraz z trzema różnymi odpowiedziami na pozew, jako argument przemawiający za słusznością stanowiska banku.

Nic dziwnego, że sędzia, otrzymując pierwszy raz taką sprawę, mógł czuć się tym przytłoczony. Może bank ma rację, może rzeczywiście ten „frankowicz” był cwaniakiem i chciał zarobić na różnicach kursowych? Może faktycznie sektor bankowy się zawali, jeżeli zaczniemy ustalać nieważność tych umów? Na szczęście prowadząc dziesiątą, pięćdziesiątą i setną taką sprawę sędziowie musieli zacząć przesłuchiwać kredytobiorców. A wtedy narracja banków zaczęła pękać jak bańka mydlana. Bo nagle okazywało się, że wbrew ich opisowi przed sądem nie stawali wcale wytrwani gracze na rynkach walutowych, ale zwykli Kowalscy, którzy chcieli kupić mieszkanie, bo urodziło im się dziecko. I dowiedzieli się od uśmiechniętej Pani z banku, że mają zdolność tylko we „frankach”, ale proszę się martwić, ta „frankowość” będzie nieodczuwalna, proszę tylko podpisać tu, tu parafkę, dziękuję, jeszcze te 4 załączniki…

- Druga bitwa sądowa

Jeszcze przed 2019 r. wiele moich Koleżanek i Kolegów po fachu wygrywało sprawy „frankowe”, za co należy im się ogromne uznanie. Ale ilość tych spraw, w tym zwłaszcza zwycięskich dla konsumentów, była znikoma w porównaniu z tym, co zaczęło się dziać później. 4 kwietnia 2019 r. i 9 maja 2019 r. Sąd Najwyższy w końcu wyraźnie wskazał, że mechanizmy pozwalające na kształtowanie tabel bankowych bez jakichkolwiek ograniczeń stanowi klauzulę niedozwoloną. 29 października 2019 r. argumentacja ta została rozszerzona o kredyty denominowane. Ale prawdziwą „bombą” okazał się wyrok TSUE z 3 października 2019 r., który dzięki medialnemu rozgłosowi zmienił całkowicie układ sił w starciu z bankiem. Chociaż z punktu widzenia prawnika zajmującego się tym tematem nie wprowadził on merytorycznie niczego odkrywczego, to magia wydania wyroku w „polskiej sprawie” państwa Dziubaków była nieodparta. Idąc tym tropem Sąd Najwyższy, który do tej pory opowiadał się za utrzymaniem w mocy kredytu jako złotowego (tzw. „odfrankowienie” , tj. pozostawienie go w mocy jako kredyt złotowy oprocentowany stopą LIBOR), w końcu 11 grudnia 2019 r. opowiedział się za nieważnością całej umowy.

I tutaj dochodzimy do istoty całej sprawy, gdyż muszę się wytłumaczyć z szumnego tytułu o „wygrywaniu wojny”. Jak wskazałem wcześniej, te umowy mogły być uznane za nieważne już wiele lat temu. I niekiedy, dzięki ciężkiej pracy adwokatów i radców prawnych oraz skrupulatnych sędziów, udawało się to. Ale do rzeczywistego i masowego przełomu w polskim orzecznictwie potrzebne są wyraźne wytyczne. Sędzia, nawet najlepszy, wydając orzeczenie, myśli nie tylko o wyroku sprawiedliwym, ale wyroku, którzy utrzyma się w mocy w II instancji. Który nie zostanie uchylony i nie wróci do niego do ponownego rozpoznania. I tak długo, jak inaczej orzekać będzie Wrocław a inaczej Warszawa, jak kluczowym będzie nie racja po stronie kredytobiorcy, ale koncepcja panująca w danej apelacji, tak długo nie będzie można mówić o rzeczywistej ochronie konsumenta.

Dlatego tak ważna i potrzebna jest uchwała Sądu Najwyższego. Obecnie w jednym sądzie ta sama umowa może zostać uznana za ważną, ale złotową, a w drugim za nieważną. W jednym przedawnienie liczone będzie wg. zasad ogólnych, w innym od momentu podjęcia konkretnych czynności przez konsumenta. Inicjatywa Sądu Najwyższego ograniczy losowość rozstrzygnięć i doprowadzi do pożądanego stanu, w którym konsument uzyska taką samą ochronę w Toruniu, Wrocławiu czy Warszawie.

Kredytobiorcy przebyli już bardzo długą drogę. Najpierw wmawiano im, że to ich wina, że skorzystali z takiego produktu. Potem dowiedzieli się, że problemy zostaną rozwiązane ustawą. Kiedy poszli do sądów, rozpoczęła się wieloletnia batalia. Mam nadzieję, że 25 marca 2021 r. zostanie wygrana najważniejsza bitwa w tej wojnie.

Adw. Mikołaj Rusiński

#adwokat #franki #kredyt #frankowy #prawnik #torun #bydgoszcz #tsue #frankowicze adwokat toruń bydgoszcz kujawsko-pomorskie

Czytaj dalej

Koronawirus a zmiana umowy

Panująca epidemia koronawirusa wywołuje coraz poważniejsze skutki dla funkcjonowania całej gospodarki. Z dnia na dzień okazało się, że tysiące umów jest praktycznie niewykonalnych, a ich strony stanęły przed poważnym dylematem – co dalej?

O problemach związanych z koronawirusem w branży ślubnej pisałem już w poprzednim wpisie. Teraz czas skupić się na możliwych rozwiązaniach w zakresie zmiany treści umowy w szeroko rozumianej branży eventowej. Przedstawiam je w czterech prostych krokach.

1. Nie rozwiązuj umowy. Aneksuj ją!

Jakkolwiek każda sytuacja jest inna, to podstawowym założeniem powinno być modyfikowanie zawartych umów, a nie rozwiązywanie ich. Należy pamiętać, dlaczego w ogóle zdecydowaliśmy się na współpracę z drugą stroną. Znaleźliśmy profesjonalistów, którzy gwarantowali nam wykonanie usługi na wysokim poziomie, albo odwrotnie – spotkaliśmy klientów, którzy chcieli zapłacić za nasze usługi. O ile przedmiot umowy nie stracił całkowicie znaczenia dla którejś ze stron, warto zrobić wszystko, aby umowę wykonać. Wspierajmy się w tych trudnych czasach, bo dla wielu świetnych fachowców każda umowa jest na wagę złota i może ona decydować o utrzymaniu się na rynku zniszczonym przez koronawirusa.

2. Ustal nowy termin

Najczęściej utrzymanie umowy w mocy jest możliwe w bardzo szerokim zakresie, a zmianie ulegnie jedynie termin jej wykonania. Kluczowym pytanie brzmi – czy możliwe jest precyzyjne ustalenie nowego terminu? Czy strony zgadzają się na przesunięcie wykonania umowy na inną, konkretną datę?

- Jeżeli tak, to nic nie stoi na przeszkodzie zawarcia krótkiego aneksu, zgodnie z którym strony zmieniają datę wykonania umowy z jednego terminu na drugi. Równocześnie w mocy pozostają wszystkie pozostałe zapisy pierwotnej umowy. Przestrzegam jednak przed wyznaczaniem zbyt krótkich terminów (np. przeniesienie wydarzenia z kwietnia na maj), gdyż w obecnej chwili nikt nie jest w stanie przewidzieć, jak długo trwać będą ograniczenia związane z epidemią. Należy też zabezpieczyć się na przyszłość, w razie znacznego przedłużenia się stanu epidemii. Proponuję wprowadzenie do aneksu zapisu, zgodnie z którym jeżeli na 14 dni przed nowym terminem na terenie Polski wciąż obowiązywać będą ograniczenia w zakresie gromadzenia się ludzi, strony ustalą nowy termin, a wypadku niedojścia do porozumienia uprawnione są do odstąpienia od umowy.

- Jeżeli nie, to strony powinny wprowadzić mechanizm ustalania nowego terminu. Przykładowo, można zastrzec, że zostanie on wspólnie ustalony w ciągu 14 dni od ustania na terenie Polski stanu epidemicznego. Jakkolwiek taki aneks nie doprowadzi do wyznaczenia konkretnego terminu, to usunie z pierwotnej umowy nieaktualne już zapisy, co w przyszłości może okazać się kluczowe dla zabezpieczenia naszych interesów. Nie narazimy się bowiem na zarzut niewywiązania się z obowiązków wynikających z treści pierwotnej umowy. Warto wskazać sposób ustalenia nowego terminu (np. w formie wiadomości mailowej).

3. Ustal zasady wspólnych rozliczeń

W niektórych przypadkach zmiana terminu może też wpłynąć na sposób rozliczenia między stronami. Dotyczy to kilku kwestii:

- Zmiana terminu płatności wynagrodzenia – przesunięcie daty wykonania przedmiotu umowy powinno automatycznie wiązać ze zmianą terminów płatności wynagrodzenia. Warto ująć to w treści aneksu, zwłaszcza, jeżeli płatność następuje w kliku ratach.

- Rozłożenie płatności na raty – obecna sytuacja wywołuje trudności finansowe niemal dla wszystkich. Jeżeli zgodnie z umową płatność ma nastąpić w całości w określonym terminie, warto rozważyć rozłożenie jej na raty.

- Prawo do zatrzymania wpłaconych już rat – Jak wskazano wyżej, strony powinny mieć możliwość ewentualnego odstąpienia od umowy na wypadek braku porozumienia co do kolejnego terminu wykonania przedmiotu umowy. Co wtedy z już wpłaconymi ratami? Oczywiście każda sytuacja jest inna, ale powinniśmy trzymać się ogólnych zasad:

- Jeżeli przedmiot umowy był rozłożony w czasie i Zleceniobiorca częściowo już ją wykonał, to powinien mieć prawo do zatrzymania wpłaconych już rat/żądania wypłaty części wynagrodzenia.

- Jeżeli całość świadczenia ma być wykonana dopiero w późniejszym terminie, to co do zasady zleceniodawca ma prawo domagać się zwrotu wpłaconych rat.

- Należy też pamiętać o rozróżnieniu zaliczki, zadatku i niemożliwości świadczenia, o czym pisałem już wcześniej.

4. Przypilnuj właściwej formy

Często zapominamy o zawartym w umowie zapisie, zgodnie z którym „wszelkie zmiany powinny być dokonywane w formie pisemnej pod rygorem nieważności”. Zmieniając termin czy zasady wynagrodzenia pamiętajmy o zachowaniu właściwej formy! Może bowiem się okazać, że zawarty aneks nie wywoła skutków prawnych. Nawet jeśli mamy ogromne zaufanie do drugiej strony, to pilnujmy, aby pozostawić ślad nowych ustaleń i mieć gwarancję, że obie strony będą w stanie wykazać zmianę treści umowy.

Adw. Mikołaj Rusiński

#adwokat #toruń #koronawirus #event #umowa #zmiana #aneks #ślub #wesele

Zdjęcie: Pixabay

Czytaj dalej

Ślub w czasach koronawirusa – pytania i odpowiedzi

Epidemia koronawirusa sparaliżowała nasze codzienne życie, zmuszając niekiedy do całkowitej zmiany dotychczasowych planów. W szczególnie trudnej sytuacji znajdują się osoby związane z branżą ślubną. Narzeczeni obawiają się, czy ich wesele będzie mogło się w ogóle odbyć. Fotografowie, barmani czy konsultanci ślubni zastanawiają się, czy i kiedy będą mogli świadczyć swoje usługi. Wreszcie, właściciele sal muszą rozważyć, jak rozliczyć się z parami w razie odwołania ich wesela.

Analizując kierowane do mnie pytania, podjąłem próbę udzielenia odpowiedzi na najczęściej zgłaszane problemy.

Na potrzeby niniejszego artykułu jako „rozporządzenie” rozumiem Rozporządzenie Ministra Zdrowia z dnia 13 marca 2020 r. w sprawie ogłoszenia na obszarze Rzeczypospolitej Polskiej stanu zagrożenia epidemicznego, Dz. U. 2020 r. poz. 433

Na wstępie zwracam uwagę na dwie kwestie.

Po pierwsze, sytuacja jest niezwykle dynamiczna. Rozporządzenie zostało wydane zaledwie trzy dni temu i już raz było nowelizowane, w związku z czym można spodziewać się kolejnych zmian, które być może zdezaktualizują niektóre tezy z tego wpisu. Należy też pamiętać, że rozporządzenie obowiązuje aż do odwołania, a zatem obecnie nie wiadomo, czy będzie ono wywoływać skutki do końca marca, kwietnia, a może nawet czerwca.

Po drugie, nie ma możliwości udzielenia jednoznacznych odpowiedzi na większość pytań. Nie tylko rozporządzenie jest napisane w sposób – delikatnie mówiąc – niefortunny, ale też każda umowa łącząca strony może w odmienny sposób regulować prawa i obowiązki. Proszę zatem potraktować ten wpis jako punkt wyjścia do szczegółowej analizy sytuacji każdego mającego związek z branżą ślubną.

I. Czy można zawrzeć związek małżeński w trakcie stanu epidemicznego? TAK

Żaden z przepisów wprowadzonych w związku z zagrożeniem epidemicznym nie zakazuje udzielania ślubu cywilnego ani kościelnego.

II. Czy można zorganizować tradycyjny ślub i wesele? NIE

Rozporządzenie wprowadza liczne ograniczenia w zakresie wykonywania działalności gospodarczej oraz możliwości gromadzenia się ludzi.

Przede wszystkim zakazano wykonywania działalności polegającej na przygotowywaniu i podawaniu posiłków i napojów gościom siedzącym przy stołach (PKD 56.10) oraz działalności związanej z konsumpcją i podawaniem napojów (PKD 56.30). Z literalnego brzmienia rozporządzenia wynika, że nie jest zakazana działalność kateringowa (PKD 56.21).

Ponadto, śluby kościelne podlegają ograniczeniu wynikającymu z rozporządzenia, zgodnie z którym na danym terenie lub w danym obiekcie nie może znajdować się łącznie, zarówno wewnątrz i na zewnątrz, więcej niż 50 osób, wliczając w to uczestników i osoby sprawujące kult religijny.

Należy do tego dodać wewnętrznie obowiązujące przepisy w danych urzędach stanu cywilnego. limitujące obecnie ilość osób, które mogą uczestniczyć w ślubie cywilnym. Odbywa się to w sposób znacznie bardziej radykalny niż ma to miejsce w przypadku uroczystości kościelnych. Przykładowo, we Wrocławiu w uroczystości mogą wziąć udział jedynie para młoda i świadkowie.

Wobec powyższego, obecnie obowiązujące rozporządzenie praktycznie uniemożliwia organizację ślubu, o ile nie odbywa się on dla bardzo małej ilości osób i uwzględnia jedynie katering. Przypominam, że wszystkie ograniczenia obowiązują do odwołania, a zatem nie sposób przewidzieć, kiedy zostaną zniesione.

III. Czy zakaz zgromadzeń powyżej 50 osób dotyczy też wesel? NIE

Rozporządzenie wskazuje, że zakazuje się organizowania zgromadzeń w rozumieniu art. 3 ustawy Prawo o zgromadzeniach, jeżeli liczba uczestników przekracza 50 osób, wliczając w to organizatora i osoby działające w jego imieniu. Przywołany art. 3 mówi jednak wyłącznie o zgrupowaniu osób na otwartej przestrzeni dostępnej dla nieokreślonych imiennie osób w określonym miejscu w celu odbycia wspólnych obrad lub w celu wspólnego wyrażenia stanowiska w sprawach publicznych.

Wobec powyższego ograniczenie to nie ma wprost zastosowania do ślubów i wesel. Na marginesie należy jednak zwrócić uwagę, że rozdział, w którym zawarto to ograniczenie, nazwano „Zakaz organizowania widowisk i innych zgromadzeń ludności”. Można zatem domniemywać, że intencja prawodawcy było zakazanie wszelkich zgromadzeń powyżej 50 osób, jednak ujął to w sposób niefortunny, poprzez odwołanie się do wąskiej definicji.

IV. Co z już zawartymi umowami? Co z zaliczką i zadatkiem? Czy muszę płacić za niewykonaną usługę?

Nie ma tutaj jednoznacznej odpowiedzi. Każda sytuacja jest inna, każda umowa przewiduje inne warunki. Poniżej zamieszczę kilka ważnych uwag:

- Podstawową zasadą, którą powinny się kierować strony, jest utrzymanie umowy w mocy. Jeżeli w świetle obiektywnych przesłanek wykonanie umowy jest niemożliwe lub niezwykle utrudnione, to strony powinny aneksować treść umowy, przewidując, że zmieniają termin wykonania usługi, który zostanie precyzyjnie ustalony po ustaniu zagrożenia epidemicznego, o którym mowa w rozporządzeniu. Apeluję o wykazanie się elastycznością i wyrozumiałością. Sytuacja, w której wszyscy się znaleźliśmy była nie do przewidzenia i nikt nie ponosi odpowiedzialności za jej daleko idące skutki. Wspólnym celem zarówno pary jak i usługodawców powinno być odbycie się wesela zgodnie z pierwotnymi założeniami, lecz w nowym terminie. Bezzasadnym jest wyznaczanie nowego, krótkiego terminu, np. przenoszenie wesela z marca na kwiecień, gdyż nie wiadomo, jak długo będzie obowiązywać rozporządzenie.

- Jeżeli umowa przewiduje zabezpieczenie wyłącznie w postaci zaliczki, bez określenia zasad i warunków możliwości jej zwrotu lub zatrzymania, to w wypadku odstąpienia od umowy podlega ona zwróceniu w całości.

- Jeżeli umowa przewiduje zabezpieczenie w postaci zadatku, to co do zasady w razie odstąpienia od umowy strony są uprawnione odpowiednio do zatrzymania go lub żądania zwrotu jego dwukrotności. Jednakże istotnym jest tutaj art 394 § 3 kodeksu cywilnego, zgodnie z którym zadatek powinien być zwrócony, a obowiązek zapłaty sumy dwukrotnie wyższej odpada, gdy niewykonanie umowy nastąpiło wskutek okoliczności, za które żadna ze stron nie ponosi odpowiedzialności. Niewątpliwie obecna pandemia może być zaliczona do okoliczności, za które żadna ze stron nie ponosi odpowiedzialności.

- Należy pamiętać, że niemal we wszystkich wypadkach w umowach para młoda występuje w roli konsumentów, a usługodawca w roli przedsiębiorcy, co daje tym pierwszym znacznie większą ochronę. Dlatego też przestrzegam przedsiębiorców – w tym zwłaszcza właścicieli obiektów weselnych, fotografów itp. – że zapisy umowne pozwalające zatrzymać znaczną część wynagrodzenia, pomimo niewykonania usługi, mogą być uznane przez sąd za bezskuteczne. W przypadku sporu kluczowym może się okazać zakres rzeczywiście wykonanych prac. Jeżeli umowa dotycząca sali weselnej przewiduje, że w razie nieodbycia się wesela i tak należne jest wynagrodzenie, to z dużym prawdopodobieństwem będzie można podważyć takie zapisy. Pary mogą powoływać się również na art. 475. § 1 kodeksu cywilnego, zgodnie z którym jeżeli świadczenie stało się niemożliwe skutkiem okoliczności, za które dłużnik odpowiedzialności nie ponosi, zobowiązanie wygasa.

V. Czy mam panikować? NIE!

Jakkolwiek obecna sytuacja jest trudna dla wszystkich, to od nas w głównej mierze zależy, jak będzie wyglądał krajobraz po koronawirusie. Jeżeli w odpowiednim momencie zareagujemy i dojdziemy do porozumienia co do dalszych zasad współpracy, zrealizowanie ślubu marzeń będzie wciąż możliwe. A przecież to jest najważniejsze w tej branży, prawda?

Mam świadomość, że poruszyłem zaledwie wybraną cześć problemów, z jakimi spotykają się młode pary i usługodawcy. W razie pytań zapraszam do kontaktu pod adresem mailowym lub na facebooku.

Adw. Mikołaj Rusiński

#adwokat #toruń #torun #kujawsko-pomorskie #branżaślubna #ślub #wesele #koronawirus

zdjęcie – AFP

Czytaj dalej

Darmowe porady prawne dla „frankowiczów”

Po opublikowaniu wyroku Trybunału Sprawiedliwości Unii Europejskiej w sprawie C-260/18, temat „frankowiczów” zdominował niemal wszystkie krajowe media. Mimo tego, pojawiające się komentarze często są sprzeczne i niejednoznaczne, nie pozwalając na precyzyjną ocenę, jakie roszczenia przysługują kredytobiorcom. Nie jest też jasne, czy ogłoszony wyrok dotyczy każdej umowy powiązanej z obcą walutą, oraz jakie konsekwencje niesie ze sobą ustalenie, że zapisy umowne są nieuczciwe.

Dlatego też rozpoczynam akcję darmowych porad prawnych dla wszystkich osób posiadających kredyt indeksowany do waluty obcej lub w niej denominowany. Nieodpłatnie przeanalizuję umowę, przedstawię możliwe kroki prawne, określę wysokość przysługującego roszczenia oraz dokładnie poinformuję o skali ryzyka wiążącego się z wytoczeniem powództwa.

Zachęcam do kontaktu pod adresem mailowym kancelaria@adwokatrusinski.pl

Adw. Mikołaj Rusiński

#adwokat #franki #kredyt #frankowy #prawnik #torun #tsue #frankowicze adwokat toruń

Czytaj dalej

Do jakiego sądu skierować sprawę przeciw bankowi, czyli właściwość miejscowa i rzeczowa

Jedno z najczęstszych pytań zadawanych przez osoby zamierzające pozwać bank dotyczy kwestii określenia sądu właściwego do rozpoznania sprawy. Nic w tym dziwnego, ponieważ wybór danego sądu może mieć istotne przełożenie na czas dojazdu, poniesione przez koszty a nawet sposób rozpoznania sprawy.

Na samym początku ustalenia wymagają przede wszystkim dwie kwestie – właściwość miejscowa i rzeczowa.

Właściwość miejscowa polega na podziale spraw ze względu na terytorialny zakres działalności sądu. Podstawową zasadą, zgodnie z art 27 § 1 k.p.c., jest ogólna właściwość miejsca zamieszkania lub siedziby pozwanego. W sprawach przeciwko bankom wiąże się to z koniecznością wytoczenia powództwa w miejscu ich głównej siedziby, czyli najczęściej w Warszawie.

Zasada ta podlega jednak wyjątkom, zgodnie z tzw. właściwością przemienną. Najczęściej przywoływanym w sprawach frankowych jest art. 33 k.p.c., w myśl którego powództwo o roszczenie majątkowe przeciwko przedsiębiorcy można wytoczyć przed sąd, w którego okręgu znajduje się oddział, jeżeli roszczenie pozostaje w związku z działalnością tego oddziału.

Co to oznacza w praktyce? Przykładowo, jeżeli umowa została zawarta w gdańskim oddziale banku, a jego siedziba główna znajduje się w Warszawie, to do konsumenta należy wybór jednego z tych sądów jako właściwego. Wybór sądu blisko miejsca zamieszkania może pozwolić zaoszczędzić czas i koszt podróży, a często też rozpoznać sprawę w krótszym terminie. Warto też zwrócić uwagę na dotychczasową linię orzeczniczą danego sądu, gdyż sama ocena prawna tzw. kredytów frankowych różni się na terenie całego kraju.

Właściwość rzeczowa dotyczy podziału spraw między sądy różnego rodzaju rozpoznające sprawy w I instancji. Jeżeli już określimy miasto, w którym rozpoznana zostanie sprawa, musimy sprawdzić, czy właściwym będzie Sąd Okręgowy czy Rejonowy.

Głównym kryterium w tym wypadku jest wartość przedmiotu sporu (wps). Jeżeli nasze roszczenie przewyższa kwotę 75 000 zł, to już w I instancji właściwym będzie Sąd Okręgowy. W wypadku, gdy dochodzimy niższej kwoty, naszą sprawę rozpozna najpierw Sąd Rejonowy. Precyzyjne określenie wartości przedmiotu sporu nie jest zadaniem łatwym i zależy od zakresu naszego powództwa. Zupełnie inaczej kształtuje się bowiem wps w przypadku dochodzenia zwrotu nadpłaty kredytu za okres dwóch lat, a inaczej w razie żądania ustalenia nieważności całej umowy.

Należy też pamiętać, że w niektórych umowach może być zawarta tzw. klauzula prorogacyjna, czyli postanowienie stron o oddaniu wszelkich sporów wynikających z umowy wybranemu sądowi. Warto dokładnie przejrzeć każdą umowę pod kątem takiego zapisu, znajdującego się najczęściej w postanowieniach końcowych. Na szczęście dla konsumentów poddanie sporu pomiędzy przedsiębiorcą a konsumentem sądowi właściwemu ze względu na siedzibę przedsiębiorcy jest klauzulą niedozwoloną (wyrok Sądu Ochrony Konkurencji i Konsumentów z dnia 18 października 2004 roku, sygn. akt XVII Amc 101/03).

Samo złożenie pozwu w wybranym sądzie nie oznacza jeszcze, że to on rozpozna naszą sprawę. Zarówno bowiem sędzia jak i druga strona mogą zakwestionować prawidłowość wskazania sądu. W niemal każdej sprawie frankowej skierowanej do sądu innego niż właściwego dla siedziby banku podnoszony jest bowiem zarzut niewłaściwości. W kilku z prowadzonych przeze mnie sprawach pełnomocnik pozwanego wskazał, że bank nie posiadał oddziału w Toruniu, lecz tylko placówkę, a tym samym sprawa powinna trafić do Warszawy.

Na szczęście w razie podniesienia takiego zarzutu nie pozostajemy bez szans. Podkreślenia wymaga, że w art. 33 k.p.c. chodzi o pojęcie oddziału w rozumieniu funkcjonalnym, czyli samodzielnej placówki, w której można załatwić wszystkie czynności związane z zawarciem kredytu. Warto odwołać się do fragmentu postanowienia Sądu Apelacyjnego w Szczecinie z dnia 28 kwietnia 2016 r., sygn. II Cz 654/16:

W treści umowy kredytowej z dnia 31 sierpnia 2009 r. zawarto oświadczenie, iż umowa ta została zawarta w „lokalu przedsiębiorstwa w Szczecinie”. Okoliczność ta jest, w ocenie Sądu odwoławczego, wystarczająca do uznania, iż zaistniała w sprawie sytuacja, w której powódka uzyskała uprawnienie do wytoczenia powództwa przed sądem wskazanym art. 33 k.p.c.,

Oczywistym jest, że inne rozumienie tego przepisu pozbawiłoby konsumentów możliwości dochodzenia swoich praw przed sądem miejsca zawarcia umowy i powodowałoby w większości przypadków konieczność kierowania sprawy do Warszawy. Sąd Rejonowy w Toruniu dotychczas każdorazowo przychylał się do takiej argumentacji i żaden ze złożonych pozwów frankowych nie został przekazany do innego sądu.

(Stan prawny aktualny na 7 stycznia 2019 r.)

Czytaj dalej

Jak napisać umowę?

W obecnych czasach nie sposób uniknąć regularnego zawierania umów. Wielu osobom, odwiedzając operatora telekomunikacyjnego lub bank, zdarza się złożyć swój podpis pod wielostronicowymi dokumentami bez dokładnego przeczytania. Tym samym – bez świadomości – godzą się one na niekorzystne warunki i znaczną dysproporcję stron.

Czasami okazuje się jednak, że to my musimy przygotować umowę. Może ona dotyczyć różnych czynności, takich jak sprzedaż, darowizna, pożyczka, najem, świadczenie usług i wiele, wiele innych. Jeżeli przedmiot umowy nie jest skomplikowany i potrafimy dobrze określić nasze zamiary, warto samemu spróbować napisać umowę. Jest to znacznie bezpieczniejsze niż bezkrytyczne posługiwanie się wzorcami znalezionymi w internecie. Przede wszystkim daje to gwarancję, że podpisując umowę będziesz miał świadomość, jakie są Twoje prawa i obowiązki.

Poniżej przedstawiam 6 punktów, o których należy pamiętać sporządzając umowę.

1. Właściwie określ strony umowy

Może brzmi to zaskakująco, ale wiele problemów z umową pojawia się już na samym początku. Jak określić strony? Jakie podać dane? Odpowiedź jest prosta – potrzebne są te informacje, które pozwolą nam jednoznacznie określić, kto zawarł umowę i gdzie znajduje się miejsce zamieszkania lub siedziba stron. W przypadku osób fizycznych wystarczy zatem imię i nazwisko, PESEL oraz adres zamieszkania. Jeżeli stroną umowy jest przedsiębiorca, warto dopisać jego NIP oraz nazwę, pod jaką prowadzi działalność gospodarczą.

Należy pamiętać o tym, że spółka cywilna nie jest podmiotem w rozumieniu prawa cywilnego. Dlatego też stroną umowy są wszyscy jej wspólnicy, a nie spółka! Jeżeli natomiast zawieramy umowę z osobą prawną, to powinniśmy najpierw sprawdzić jej dane w KRS i upewnić się, kto jest uprawniony do jej reprezentowania. Stąd też jeżeli stroną jest np. spółka z o.o., to pod jej określeniem powinna znajdować się informacja, przez kogo jest reprezentowana (członka zarządu, prokurenta, wraz z jego danymi). Jego umocowanie powinno stanowić załącznik do umowy.

Wreszcie, pilnujmy właściwego i konsekwentnego nazywania stron w całej umowie. Zależnie od jej rodzaju, po nazwaniu i określeniu strony dopiszmy sformułowanie „zwany dalej Zleceniobiorcą/Zleceniodawcą/Kupującym/Sprzedawcą” itp.

2. Wprowadź definicje pojęć

Jeżeli to tylko możliwe, umowa powinna być krótka i zwięzła. Nie ma potrzeby powtarzać za każdym razem obszernych opisów przedmiotu danej umowy. Jeżeli sprzedajemy samochód, to nie musimy w każdym paragrafie określać go ze wszystkimi detalami. Wystarczy dokładnie opisać go na początku i zastrzec, że w dalszej części umowy będzie określany jako „pojazd”. Uwagi te są bardzo istotne również przy zawieraniu umów najmu (dla określenia nieruchomości) oraz świadczenia usług (dla sprecyzowania ich rodzaju i zakresu). Umieszczenie słowniczka znacznie zwiększy czytelność umowy i pomoże uniknąć niepotrzebnych wątpliwości.

3. Operuj prostym, ale precyzyjnym językiem

Zgodnie z największym mitem, jaki panuje w odniesieniu do umów, muszą być one napisane sztywnym i archaicznym językiem. Dlatego też regularnie mamy do czynienia z tekstami niezrozumiałymi, zawiłymi i niepotrzebnie skomplikowanymi. Trzeba pamiętać, że umowa przede wszystkim ma odpowiednio wyrazić wolę stron. Im tekst będzie jaśniejszy, tym łatwiej będzie ująć istotę samej umowy. Podpisując się pod treścią powinieneś dokładnie wiedzieć, na co się zgadzasz oraz jakie masz prawa i obowiązki. Nie bój się skracać niektórych formułek oraz zmieniać słowa na bardziej zrozumiałe.

Nie oznacza to oczywiście, że cała umowa ma być napisana językiem potocznym. Ważnym jest, aby kluczowe słowa odpowiadały pojęciom kodeksowym. Klasycznym przypadkiem jest tutaj mylenie zaliczki z zadatkiem czy niewłaściwe nazwanie stron. Jeżeli przygotowujesz się do sporządzenia umowy, zajrzyj do kodeksu cywilnego lub innej ustawy, co pozwoli Ci odpowiednio dobrać słowa.

Ważnym jest także sam sposób redagowania umowy. Staraj się, aby w sposób logiczny podzielić umowę na paragrafy. Możesz też dodać podpis do każdego z nich, jak np. „przedmiot umowy”, „zobowiązania Zleceniobiorcy”, „postanowienia końcowe” itp. Paragrafy możesz podzielić na ustępy, które dla większej czytelności powinny składać się z jednego zdania. Dzięki temu będziesz mógł też precyzyjnie odwołać się w dalszej części do wcześniejszych postanowień.

4. Ustal sposób wypowiedzenia umowy

Pamiętaj, aby w treści umowy wskazać, w jaki sposób i z jakich powodów można wypowiedzieć umowę. Jeżeli zawierasz umowę pisemną i nie zastrzeżesz żadnego rygoru, to zgodnie z kodeksem cywilnym jej wypowiedzenie będzie dopuszczalne w formie dokumentowej. Oznacza to, że wystarczy przesłanie maila lub smsa!. Dlatego też, dla zwiększenia swojego bezpieczeństwa, należy dokładnie określić terminy wypowiedzenia oraz zastrzec formę pisemną pod rygorem nieważności.

5. Zagwarantuj stronom równe prawa

Powinieneś pamiętać o tym, żeby nie doprowadzić do dysproporcji świadczeń. Dobra umowa to taka, która pozwoli stronom zrealizować swój cel, zabezpieczyć ich interes i zachęcić do dalszej współpracy w przyszłości. Kluczowe jest zatem równe określenie praw i obowiązków stron. Jeżeli nałożysz na drugą stronę zbyt rygorystyczne obciążenia i bardzo krótkie terminy, możesz go zniechęcić do dalszej współpracy. Z drugiej strony, nawet w kontaktach z zaufanym partnerem należy doprecyzować konsekwencje naruszenia zobowiązań wynikających z umowy. Nie bój się wprowadzić postanowień dotyczących kar umownych czy podwyższonych odsetek, o ile tylko nie będą one dysproporcjonalne w stosunku do nałożonych obowiązków. Rolą takich przepisów jest bowiem nie tylko ułatwienie dochodzenia odszkodowania, ale także mobilizowanie drugiej strony do przestrzegania warunków i terminów.

6. Skonsultuj wątpliwości z prawnikiem

Czasami okazuje się, że przedmiot umowy jest na tyle skomplikowany, że potrzebna jest pomoc fachowca. W tej sytuacji warto jest odwiedzić adwokata lub radcę prawnego i poprosić o sporządzenie lub poprawienie umowy. Pamiętaj, że znacznie lepiej jest upewnić się co do jej treści przed podpisaniem, niż borykać się później z daleko idącymi konsekwencjami. Dlatego też, jeżeli nie jesteś pewien, czy umowa zagwarantuje prawidłowe wykonanie umowy albo czy odpowiednio zabezpieczyłeś swoje interesy – skorzystaj z pomocy prawnika. Dotyczy to nie tylko sporządzania umów, ale też konsultowania wzorców umownych proponowanych przez przedsiębiorców. Wielokrotnie bowiem okazuje się, że sprzedawcy, instytucje finansowe oferujące pożyczki i inne podmioty proponują rażąco niekorzystne warunki, skutecznie je ukrywając przed konsumentem.

Czytaj dalej

Czy nowe terminy przedawnienia są korzystne dla konsumentów?

W trakcie obecnego posiedzenia Sejmu posłowie zajmują się rządowym projektem zmian w kodeksie cywilnym i niektórych innych ustawach. Nowelizacja ta obejmuje przepisy o przedawnieniu roszczeń i dotyczy przede wszystkim skrócenia podstawowego terminu przedawnienia z obecnych 10 do 6 lat.

Projekt ten zapowiadany jest jako prokonsumencki, jednak czy rzeczywiście tak jest?

CO SIĘ NIE ZMIENIA

Wbrew hucznym zapowiedziom Ministerstwa Sprawiedliwości, nie wprowadzono zasady uwzględniania przedawnienia przez sąd z urzędu. Oznacza to, że tak jak do tej pory, to na stronach postępowania spoczywać będzie ciężar zgłoszenia zarzutu przedawnienia. Ponadto, projekt nie przewiduje zmian w zasadach przerywania i zawieszania terminu przedawnienia.

6 LAT ZAMIAST 10

Najistotniejszą zmianą wynikającą z projektu jest skrócenie podstawowego terminu przedawnienia z 10 do 6 lat. Jak wskazano w uzasadnieniu projektu, termin 6 letni przyczyni się do zwiększenia stabilności stosunków prawnych i będzie jednocześnie terminem wystarczającym na podjęcie przez uprawnionego czynności w celu dochodzenia roszczenia. Podkreślono również, że zmiana terminu ma wymusić większą aktywność wierzycieli w dochodzeniu swoich roszczeń. Nowy termin będzie miał zastosowanie do roszczeń niezwiązanych z działalnością gospodarczą, a także do roszczeń stwierdzonych prawomocnym orzeczeniem sądu.

UWZGLĘDNIANIE PRZEDAWNIENIA WOBEC KONSUMENTÓW W WYJĄTKOWYCH OKOLICZNOŚCIACH

Nowy art. 117 § 2(1) k.c. stanowi, że po upływie terminu przedawnienia nie można domagać się zaspokojenia roszczenia przysługującego przeciwko konsumentowi. Regulacja ta, paradoksalnie, działa na niekorzyść konsumentów, gdyż ustawodawca od razu wprowadza wyjątki od tej zasady. Do tej pory bowiem i tak sądy nie uwzględniały przedawnionych roszczeń, zwłaszcza wobec konsumentów, a odmienne sytuacje stanowiły margines. Tymczasem Art. 117(1) § 1 k.c. wskazuje, że w wyjątkowych przypadkach sąd może, po rozważeniu interesów obu stron, nie uwzględnić upływu terminu przedawnienia roszczenia przysługującego przeciwko konsumentowi, jeżeli wymagają tego względy słuszności. Jest to niejako sugerowanie sądowi, aby każdorazowo dokładnie przyjrzał się zgłoszonemu przez konsumenta zarzutowi przedawnienia. Tym samym wprowadzenie teoretycznie prokonsumenckiej zmiany może odnieść odwrotne skutki.

PRZEDAWNIENIE LICZONE KALENDARZOWO

Jakkolwiek projekt pozostawia trzyletni okres przedawnienia dla roszczeń okresowych oraz związanych z działalnością gospodarczą, to wprowadzony sposób obliczania terminów prowadzi de facto do ich wydłużenia. Zgodnie z nowym brzmieniem art. 118 k.c, koniec terminu przedawnienia przypada na ostatni dzień roku kalendarzowego. Tym samym roszczenia przedsiębiorców, wymagalne w czerwcu, przedawniać się będą z upływem 3,5 lat, a wymagalne w styczniu – niemal 4 lat. Ponadto, wejście tych przepisów życie może prowadzić do sytuacji, w której wierzyciele będą corocznie bombardowali sądy pozwami w okresie noworocznym w celu uniknięcia przedawnienia. Może to negatywnie wpłynąć na szybkość rozpoznawania spraw.

FRANKOWICZE MUSZĄ UWAŻAĆ

Skrócenie terminów przedawnienia może zwłaszcza dotknąć osoby, które zamierzają pozwać bank w związku z kredytami indeksowanymi do franka szwajcarskiego. Nowy, sześcioletni termin oznacza, że wszystkie raty kapitałowo-odsetkowe płacone od momentu wejścia w życie ustawy będą przedawniały się szybciej. Warto zatem wystąpić już teraz z powództwem, co pozwoli na zastosowanie dotychczasowych przepisów o przedawnieniu.

Podsumowując, omawiany projekt trudno uznać za rzeczywiście prokonsumencki. Ustawodawca zrezygnował z wprowadzenia najbardziej oczekiwanej zmiany, czyli uwzględniania przedawnienia przez sąd z urzędu każdej sprawie. Pomogłoby to wielu osobom występującym w procesie bez profesjonalnego pełnomocnika, które ze względu na brak wiedzy prawniczej nie wiedzą nawet o konieczności podniesienia zarzutu przedawnienia. Nowelizacja nie rozwiąże też problemów osób nękanych przez podmioty skupujące przedawnione wierzytelności. Co więcej, w niektórych przypadkach może wpłynąć negatywnie na interes konsumentów, zwłaszcza w przypadku powództw dotyczących kredytów powiązanych z obcą walutą.

Czytaj dalej

Kurs bankowy, czyli jaki? Wygrać z bankiem i frankiem cz. II

W kolejnym wpisie z serii poświęconej kredytom „frankowym” przyjrzę się mechanizmom, jakie stosowały banki przy przeliczaniu walut. Jak wskazałem wcześniej, rzeczywisty obrót w ramach tych kredytów odbywał się wyłącznie w złotych. Bank wypłacał pieniądze w polskiej walucie, w taki sam sposób konsument spłacał ten kredyt. Mimo to, każdorazowa kwota określana była… we frankach szwajcarskich! W jaki sposób bank wyliczał należność w złotych?

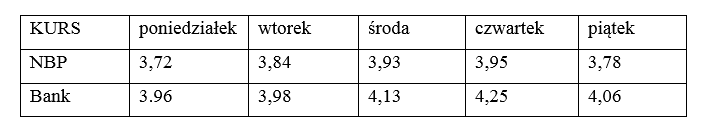

Zgodnie z treścią większości umów, franki przeliczane były po wewnętrznym kursie bankowym. Tym samym to od pracowników banku zależało, w jaki sposób kurs ten będzie powiązany z kursem międzybankowym czy kursem NBP. Jak okazało się w praktyce, kurs bankowy potrafił odbiegać od kursu NBP o kilkanaście, a nawet kilkadziesiąt groszy!.

Dla lepszego zilustrowania tej sytuacji powołam się na przykład z sierpnia 2011 r., kiedy wartość franka gwałtownie wzrosła. Oto zestawienie kursów stosowanych przez jeden z banków oraz kursu NBP:

Jeżeli miesięczna rata wynosiła 300 franków, a kurs był obliczany w czwartek, to klient musiał zapłacić 1275 zł. W wypadku obowiązywania kursu NBP do zapłaty byłoby jedynie 1185 zł. Różnica to niemal 100 zł, przy stosunkowo niewielkiej racie, na przestrzeni jednego miesiąca!

Jaki wniosek płynie z tego ? Bank w trakcie obowiązywania umowy kredytu zarabiał nie tylko na oprocentowaniu, nie tylko na wzroście wartości franka, ale też na zawyżaniu wysokości kolejnych rat poprzez stosowanie ustalonego wewnętrznie kursu.

Rozwiązania dotyczące przeliczania walut przez mBank i Millenium Bank zostały uznane przez sądy za naruszające interesy konsumentów i wpisane do rejestru klauzul niedozwolonych. Analogiczne postanowienia umowne zawarte były też w umowach kredytowych proponowanych przez inne banki. Pomimo tego, większość z tych umów wciąż obowiązuje, a nadpłacone raty nie zostały klientom zwrócone..

Sprzeczność z prawem klauzul indeksacyjnych, czyli mechanizmu przeliczania franków na złote, to główny zarzut w pozwach przeciwko bankom. Jak wskazał Sąd Okręgowy w Toruniu,

Skoro bank może wybrać dowolne i niepoddające się weryfikacji kryteria ustalania kursów kupna i sprzedaży walut obcych, stanowiących narzędzie indeksacji kredytu i rat jego spłaty, wpływając na wysokość własnych korzyści finansowych i generując dla kredytobiorcy dodatkowe i nieprzewidywalne co do wysokości koszty kredytu, klauzule te rażąco naruszają zasadę równowagi kontraktowej stron na niekorzyść konsumentów, a także dobre obyczaje(…)

Warto zwrócić uwagę na jeszcze jeden zabieg stosowany przez banki. Stosowały on dwa wewnętrzne kursy, kupna i sprzedaży, obowiązujące w zależności od interesu. Wypłacając kredyt (oczywiście w złotych!), stosowano kurs kupna, by kwota była jak najniższa. Natomiast każda spłata raty odbywała się po wewnętrznym kursie sprzedaży, co miało zmaksymalizować zyski. Prowadziło to do sytuacji, że już w dniu wypłaty kredytu sam kapitał podlegając spłacie był większy niż rzeczywiście wypłacone środki, gdyż kwoty te przeliczano po dwóch różnych kursach!

Na szczęście dla konsumentów, coraz więcej sądów dostrzega wadliwość stosowanych przez banki rozwiązań. Jednoznacznie krytycznie ocenia je też Prezes UOKiK, mający możliwość wyrażenia istotnego poglądu w każdej sprawie. Przyjęcie, że klauzule indeksacyjne nie wiążą konsumentów, może rodzić dwojakie skutki – albo potraktowanie kredytu jako wyłącznie złotówkowego, albo stwierdzenie nieważności całej umowy.

Szczegóły dotyczące możliwych rozstrzygnięć sądu w sprawach frankowych będą przedmiotem rozważania w kolejnym wpisie.

Czytaj dalej

Rola adwokata w postępowaniu rozwodowym

Dzisiejszy wpis został zainspirowany taką oto zapowiedzią pewnego programu telewizyjnego:

Początkowo zareagowałem oburzeniem. Po chwili jednak zadałem sobie pytanie – ile osób tak myśli? Czy naprawdę w oczach społeczeństwa jesteśmy tylko kosztowną koniecznością, usługodawcą żerującym na cudzym nieszczęściu? Jeżeli chociaż u części osób panuje taka opinia, to poniżej postaram się przybliżyć, czym naprawdę jest dla adwokata postępowanie rozwodowe.

Najpierw umawiamy się na spotkanie, nigdy do końca nie wiedząc, co nas czeka. Pewne jest tylko jedno – przychodzi do nas osoba niosąca ogromny bagaż. Bo rozwód to niewyobrażalna dawka emocji. To zawsze zawiedzione nadzieje, rozczarowanie, ból, czasami też nienawiść i agresja. Pierwsza rozmowa trwa do kilku godzin, w trakcie których człowiek otwiera się przed nami jak nigdy wcześniej. Skrupulatnie zapisujemy stronę za stroną, zwracamy uwagę na każdy detal, bo może okazać się kluczowy. Widzimy załzawione oczy w trakcie opowiadania o dzieciach czy wspólnych wakacjach sprzed lat. Nie sposób być obojętnym wobec tego. Nie jest to prosta sprawa, o której szybko się zapomina. Po takiej rozmowie człowiek wraca do domu, ale myślami wciąż jest przy dwojgu rozwodzących się ludziach.

Adwokat w trakcie rozwodu w równym stopniu musi być prawnikiem jak i psychologiem. Musi umieć wysłuchać, zrozumieć, poradzić. Osoba przychodząca po pomoc prawną pokłada w nas tyle nadziei i tak nas potrzebuje, że nie możemy jej zawieść. Adwokat ma dawać poczucie bezpieczeństwa, że wszystko jest w dobrych rękach, a to wymaga 100% zaangażowania, wiedzy i profesjonalizmu.

Naszą rolą jest przede wszystkim przeprowadzenie drugiej osoby przez jeden z najgorszych i najtrudniejszych okresów w jej życiu. Klient potrzebuje podpowiedzi, kiedy odpuścić, a kiedy mocniej walczyć o swoje. Bo rozwód to także sztuka mądrych kompromisów.

Sprawa może toczyć się przez kilka lat. Dwie instancje. Wiele rozpraw. Do każdej przygotowujemy się, analizujemy, przewidujemy ruch drugiej strony. Pisząc kolejne pisma procesowe wczuwamy się w sytuację naszego klienta i z determinacją bronimy jego racji. Ale sprawa rozwodowa to znacznie więcej. To pełne bezradności telefony w weekend, że małżonek nie chce wydać dziecka. To odsłuchiwanie godzin nagrań, w trakcie których jeszcze niedawno kochające się osoby wzajemnie się wyzywają. To wreszcie negocjacje z pełnomocnikiem drugiej strony o każdy detal dotyczący kontaktów z dzieckiem. Kto i o której odbiera synka? Weekendowe widzenia w piątek od 18 czy 18:30? Przy zdecydowanym stanowisku stron różnica pół godziny potrafi być kluczowa i na długi czas zatamować dalsze rozmowy.

Co jest najważniejszym celem postępowania rozwodowego? Pozwolić człowiekowi ruszyć do przodu. Zamknąć jakiś bolesny rozdział i otworzyć nowy, lepszy, spokojniejszy. Czasami adwokat musi hamować stronę. Niektórym, pod wpływem silnych emocji, zdaje się, że celem nie jest już samo rozwiązanie małżeństwa, ale jakieś pogrążenie drugiej osoby, udowodnienie wyższości. Nie tędy droga. Nawet mając oczywistą rację, obieranie taktyki spalonej ziemi nigdy nie jest dobrym wyjściem. Oczywiście możemy to tłumaczyć klientowi, ale nigdy nic nie narzucamy. Najczęściej jednak takie osoby po piątej czy szóstej rozprawie dochodzą do wniosku, że może już wystarczy. Bo same są tak przesiąknięte negatywnymi emocjami, że już sobie z tym nie radzą. Adwokat musi umieć pokazać szerszą perspektywę.

Rozwód to zło konieczne, kiedy dwoje ludzie nie potrafi już ze sobą żyć. Adwokaci w mniejszym lub większym stopniu przeżywają każdą taką sprawę. Gdzieś z tyłu głowy cały czas jest ta skrzywdzona osoba, to smutne dziecko, to fatalne rozczarowanie. Naszą rolą jest pomóc drugiej osobie i bronić jej interesu.

Ale wierzcie mi, nikt z nas nikogo nie nakłania do rozwodów.

Czytaj dalej

Kredyt frankowy czy „frankowy”? Wygrać z bankiem i frankiem, cz. I

Problem kredytów powiązanych z walutą szwajcarską dotyczy setek tysięcy Polaków. Z jednej strony przedstawiciele banków zapewniają, że umowy są zgodne z prawem, a klient był świadomy co podpisuje i na jakie ryzyko się naraża. Z drugiej strony sytuacja, w której pomimo regularnego spłacania kredytu po 10 latach wciąż pozostaje do oddania bankowi więcej niż wynosił wypłacony kapitał, budzić może co najmniej zdziwienie…

Mój pierwszy wpis na blogu, będący zarazem początkiem serii wygrać z bankiem i frankiem, jest dobrą okazją do przedstawienia podstawowych informacji na temat tzw. „kredytów frankowych”.

Skąd ten cudzysłów? Otóż frankowicze to w większości osoby, które… otrzymały kredyt i spłacały go wyłącznie w polskiej walucie! Bank przelewał na konto kredytobiorcy pewną kwotę wyrażoną w PLN, tak samo każdorazowa spłata kapitału i odsetek odbywała się w złotówkach. Frank stanowił tutaj jedynie pewien odnośnik, pozwalający określić kwoty podlegającej spłacie w złotych. Stąd też w treści umów nie mówi się o kredycie walutowym, a jedynie o kredycie indeksowanym do waluty obcej. Oczywiście takim miernikiem zamiast franka równie dobrze mógł być kurs złota albo nawet cena zboża na giełdzie rolnej. Oznacza to, że tak naprawdę Bank nie musiał nawet kupować franków do obsługi tego kredytu, skoro cały obrót odbywał się w polskiej walucie! Stąd można mówić o pozornej frankowości tego rodzaju produktów bankowych.

Co więcej, kredyty te masowo proponowane były w latach 2004 – 2008, a zatem w okresie od przystąpienia Polski do Unii Europejskiej do gwałtownego spadku kursu złotego. Na fali entuzjazmu i wiary w nieustającą koniunkturę przedstawiano konsumentom produkt o nierównomiernym rozłożeniu ryzyka. Oferowano kredyt powiązany z walutą obcą w momencie, gdy frank był rekordowo słaby wobec złotego i jedynie kwestią czasu było gwałtowne odbicie się w drugą stronę. Banki doskonale wiedziały też, że dalsze umacnianie się złotego w dłuższej perspektywie jest niemożliwe. Pozostało im zatem tylko czekać…

Niejednokrotnie spotkałem się ze stanowiskiem, zgodnie z którymi „frankowicze” są sami sobie winni, bo dobrowolnie zdecydowali się na ryzykowny produkt. Najczęściej jednak mija się to z prawdą. We wskazanym wyżej okresie banki często sztucznie zawyżały zdolność kredytową w złotych, tak żeby zachęcić konsumentów do wybrania innego produktu. Nawet dobrze zarabiające osoby nagle traciły możliwość wybrania kredytu w polskiej walucie i jedynym sposobem uzyskania pieniędzy potrzebnych na zakup działki czy mieszkania był właśnie kredyt indeksowany do waluty obcej. Równocześnie podkreślano bezpieczeństwo takich kredytów, wspominając o franku jako najbezpieczniejszej walucie świata oraz o wspaniałych perspektywach gospodarczych. Nie muszę dodawać, że żaden z banków nie przedstawiał klientom wykresów z symulacją dalszych wahań kursowych, zamieszczając równocześnie w treści umowy wprowadzające w błąd wyliczenie szacunkowego kosztu kredytu.

Oczywiście najistotniejsze w kredytach „frankowych” są tzw. klauzule indeksacyjne, czyli mechanizmy przeliczania franków na złote i odwrotnie. Dzięki nim bank mógł ustalić kurs franka w oderwaniu od średnich kursów, co znacznie zwiększało obciążenia kredytobiorców. To właśnie treść tych klauzul jest głównym orężem w walce z bankami i to na ich podstawie niektóre sądy unieważniały nawet całe umowy! Ale o tym już w części drugiej…

Czytaj dalej