BANKI WYGRAŁY KILKA BITEW, ALE TO KONSUMENCI WYGRYWAJĄ WOJNĘ

25 marca 2021 r. Sąd Najwyższy w składzie całej Izby Cywilnej odpowie na kilka kluczowych pytań dotyczących tzw. „kredytów frankowych”. Uchwała ta będzie miała ogromne znaczenie dla kilkuset tysięcy osób, które podpisały umowy pozornie powiązane z walutą szwajcarską. Stanowić będzie też zwieńczenie długiej i wyboistej drogi przebytej przez kredytobiorców, ich pełnomocników i samych sędziów. Drogi, która początkowo znaczona była porażkami.

- Bitwa językowa

Wszyscy mimowolnie mówią o „frankowiczach”, a w prasie powstają artykuły o kredytach „frankowych”. Pierwsze zwycięstwo banków zostało odniesione jeszcze wiele lat temu właśnie na polu językowym. W sposób wręcz orwellowski, dzięki upowszechnieniu w pojęcia „kredytów frankowych”, wprowadzono opinię publiczną w błąd. Zasadnym wydawało się bowiem pytanie, skąd te wszystkie pretensje, skoro udzielony kredyt był „frankowy”? Jeżeli ktoś dostał środki w walucie obcej, to o co mu chodzi?

Dopiero niedawno zaczęto odkrywać, że cała „frankowość” tych kredytów to gra pozorów. Klient przychodził bowiem do banku po konkretną kwotę w złotych, wypłacano mu środki w złotych i spłacał kredyt w złotych. W toku rozmów cały czas operowano kwotami w złotych, a w przypadku kredytów indeksowanych o wysokości swojego zobowiązania wobec banku konsument dowiadywał się nawet nie w chwili podpisania umowy (!), ale dopiero po uruchomieniu środków. Pracownik jednego z banków przyznał się w trakcie przesłuchania, że to, jaki kurs i z jakiej godziny został zastosowany do ustalenia wysokości kredytu, mogło zależeć od ułożenia danego wniosku na kupce papierów. Te z góry szły po kursie porannym, te z dołu po popołudniowym. To, czy do zapłacenia było kilka tysięcy więcej czy mniej, zależało od prostej, biurowej czynności.

Należy zatem jeszcze raz podkreślić, że „frankowicze” nie widzieli żadnych franków na oczy. W przypadku kredytów indeksowanych, aż do uruchomienia pierwszej transzy (oczywiście w złotych), można było w rozmowie z konsumentem nie przedstawić jakiejkolwiek, choćby orientacyjnej kwoty wyrażonej w walucie obcej. Natomiast w przypadku kredytów denominowanych, w dużym uproszczeniu, było jeszcze ciekawiej – konsument w ogóle nie wiedział, jaka suma zostanie mu wypłacona. Jakkolwiek wnioskował o dane środki w złotych, bank przeliczył je na franki szwajcarskie po własnym kursie kupna, tylko po to, żeby odwrócić tę procedurę w chwili uruchomienia pieniędzy.

W pewnym momencie na popularności zaczęła zyskiwać narracja że „trzeba było brać kredyt w walucie, w której się zarabia” i „widziały gały co brały”. Przepraszam za dosadność, ale przypomina to oskarżanie molestowanej kobiety o to, że założyła zbyt krótką sukienkę i sama się o to prosiła. Twierdzenia te po pierwsze całkowicie pomijają wyłączną odpowiedzialność banków za wprowadzenie na rynek produktu, który narażał konsumenta na nieograniczone ryzyko i pozwalał bankowi na dowolne kształtowanie wysokości zobowiązania kredytobiorcy. Po drugie wzorce umowne stosowane przez niektóre banki były napisane w sposób tak ogólny i nieczytelny, że wprawiały w kłopot niejednego prawnika. Wreszcie, po trzecie, ignorują one fakt, że znaczna część kredytobiorców nie miała alternatywy w postaci tradycyjnego kredytu złotowego. Jednym z największych paradoksów jest fakt, że kredyty indeksowane i denominowane były znacznie łatwiejsze do uzyskania. Wynikało to z zaskakujących mechanizmów wyliczania zdolności kredytowej, które w zdecydowanej większości w ogóle nie brały pod uwagę możliwości umocnienia się franka szwajcarskiego na przestrzeni 30 lat spłaty kredytu. Jedynie niektóre banki po 2006 r. dostrzegły „Rekomendację S” i zaczęły wyliczać zdolność kredytową z uwzględnieniem wahań kursowych, które w skrajnym wypadku wynosiły… 20%. Najgorszy zaprezentowany wariant w 2008 r. dotyczył zatem wzrostu kursu CHF z 2,0 na 2,4. Skoro zatem oprocentowanie kredytów indeksowanych stawką LIBOR było niższe niż WIBORem, a frank miał się właściwie nie zmieniać przez kilkadziesiąt lat, to zdolność kredytowa była wyższa. I tak osoby, chcące otrzymać środki na własne mieszkanie, dowiadywały się, że owszem, dostaną kredyt, ale powiązany z walutą obcą. Jak, na jakich zasadach, jaka jest rola tej waluty, kto, kiedy ustala kursy? Ależ proszę się nie martwić, frank to najstabilniejsza waluta świata, wahania będą minimalne, a kredyt i tak bardzo opłacalny! A że potem było inaczej, to już problem „frankowicza” i jego „kredytu frankowego”.

Jeszcze do niedawna w trakcie przesłuchania konsumentów sędziowie pytali konsumentów o kredyty frankowe. Teraz pytania dotyczą mechanizmu indeksacji lub denominacji. Rzecz drobna, ale nie do przecenienia.

- Bitwa o ustawę

Rok 2015 był przełomowy. 15 stycznia nastąpił tzw. „czarny czwartek”, kiedy to na skutek decyzji Szwajcarskiego Banku Narodowego doszło do drastycznego umocnienia się franka szwajcarskiego. Skutkiem tego było gwałtowne zwiększenie obciążeń setek tysięcy Polaków, którym raty kredytowe z dnia na dzień wzrosły o kilkadziesiąt procent.

Należy przy tym pamiętać, że – wbrew twierdzeniom sektora bankowego – wzrost kursu franka nie jest źródłem roszczeń kredytobiorców. Można to porównać raczej do szkła powiększającego, pozwalającego na odkrycie rzeczywistych wad umowy. Nawet w hipotetycznym wariancie utrzymywania się stałego kursu CHF przez kilkadziesiąt lat, kredyt do wypłaty byłby najpierw przeliczany po bankowym kursie kupna, a raty do spłaty – po bankowym kursie sprzedaży. Klienci byli natomiast przekonani, że przychodzili do banku, a nie kantoru. Narracja banku przypomina próbę obrony architekta, który błędnie zaprojektował dom, a następnie pyta się, czy ktokolwiek zgłaszałby do niego pretensje, gdyby nie katastrofa budowlana?

Kolejnym niezwykle ważnym wydarzeniem było pojawienie się po raz kolejny kredytów indeksowanych i denominowanych w debacie publicznej. Pierwszy raz głośno zrobiło się o nich w 2011 r., przy okazji tzw. „ustawy antyspreadowej”, ale jeszcze szerszego rozgłosu kwestia nabrała dzięki wyborom prezydenckim z 2015 r. Jak wskazał ówczesny kandydat na Prezydenta RP, Andrzej Duda,

„uważam, że te kredyty mogłyby być przewalutowane według kursu, po jakim były brane”

( https://tvn24.pl/biznes/rynki/frankowicze-w-ogniu-kampanii-ra542632-4458923 )

Tymczasem pięć lat później, pod koniec pierwszej kadencji, narracja uległa zmianie:

„nie dało się nagle przewalutować wszystkim kredytów. Nie byłem w stanie tego przeprowadzić, była blokada.”

( https://www.tvp.info/48689074/prezydent-o-frankowiczach-i-gospodarce-wieszwiecej )

Nie mam najmniejszych wątpliwości, że rzeczywiście „była blokada”. Doświadczenie zebrane w toku prowadzonych przeze mnie spraw wskazuje, że nie można odmówić bankom determinacji w obronie swoich interesów. Skutecznie zatem storpedowano projekt ustawy dokonującej przewalutowania kredytów powiązanych z walutą obcą, gdyż uregulowanie tej kwestii mocą powszechnie obowiązującego aktu prawnego było dla banków najgorszym rozwiązaniem. Wynika to z prostej matematyki – lepiej przegrać w całości wszystkie spory sądowe, na które zdecyduje się ok. 20% kredytobiorców, niż być zobowiązanym z mocy prawa do zmiany warunków umowy każdemu klientowi. Jak zatem wskazał w 2017 r. Prezes Prawa i Sprawiedliwości Jarosław Kaczyński:

„myślę, że (kredytobiorcy) powinni wziąć sprawy we własne ręce i zacząć walczyć w sądach. Nie dlatego, żeby nie ufać prezydentowi czy rządowi, tylko dlatego, że prezydent i rząd są w sytuacji, która jest zdeterminowana w wielkiej mierze uwarunkowaniami ekonomicznymi”.

Bitwa o ustawę została zatem wygrana przez banki. Jak się jednak okazało, „Frankowicze”, posłuchali Prezesa i ruszyli do sądów.

- Pierwsza bitwa sądowa

Z niewyjaśnionych powodów przełom w orzecznictwie przyszedł znacznie później niż można było się spodziewać. Mechanizmy indeksacyjne stosowane przez mBank S.A., Millenium S.A. czy Bank BPH S.A, odwołujące się do samodzielnie ustalanej tabeli kursowej zostały wpisane do rejestru klauzul niedozwolonych. Dyrektywa Rady 93/13 i implementujące ją przepisy kodeksu cywilnego obowiązywały już od wielu lat. Wreszcie, jednoznacznie prokonsumenckie orzecznictwo Trybunału Sprawiedliwości Unii Europejskiej było powszechnie dostępne. A jednak ani fali pozwów, ani tym bardziej masowych zwycięstw konsumentów nie było.

W tym miejscu muszę wrzucić kamyczek do ogródka sędziów. Nie jest bowiem tak, że nikt nie dostrzegał wad tych umów, a my jako pełnomocnicy konsumentów byliśmy bezczynni. Wręcz przeciwnie, od początku wskazywaliśmy, że te umowy naszpikowane są wadami prawnymi. Że banki nie określiły kwoty kredytu, że stosowały gotowe wzorce umowne, nie były ograniczone w ustalaniu kursów, nie informowały o zagrożeniu, wprowadzały spread walutowy będący de facto ukrytą prowizją itp. Problem polegał na przekonaniu (i tu wracam do pierwszej bitwy), że frankowicze są sami sobie winni, że trzeba było brać kredyt złotowy, a korzystny wyrok byłby nie fair wobec innych kredytobiorców i samego sektora bankowego. Jeżeli natomiast już coś było nie tak, to zawsze można uzupełnić umowę kursem publikowanym przez NBP, co powinno rozwiązać sprawę.

Do przełomu potrzebna była zmiana nastawienia. Zrozumienia, że nie mamy tutaj dwóch równych podmiotów, ale specyficzne relacje na linii konsument – przedsiębiorca. Że od banku musimy wymagać więcej niż od jego klienta. Że konsekwencją nadużycia swojej dominującej pozycji nie może być tylko ograniczenie zysków przedsiębiorcy, ale zniechęcenie go do takich praktyk. I tak pozew po pozwie, sprawa po sprawie, narracja ta zaczęła się powoli przebijać.

Oczywiście pełnomocnicy banków nie próżnowali i stosowali (wciąż stosują) wszystkie możliwe techniki. Dość powiedzieć, że muszę zakładać oddzielne teczki do każdej odpowiedzi na pozew, która przeciętnie składa się z ok. 80 stron samego tekstu oraz kilkuset stron załączników. Zarzuty tam powoływane przypominają zajęcia z postępowania cywilnego, na których uczy się wszystkich dostępnych środków obrony pozwanego. Roszczenie jest bezzasadne, przedawnione, źle skonstruowane, powodowie nie są konsumentami, nadużywają prawa itp. A na samym końcu wniosek o przesłuchanie 7 różnych świadków (z czego połowa to pracownicy centrali, którzy nigdy konsumentów nie wiedzieli na oczy), dopuszczenie dowodu z opinii biegłego na kilkadziesiąt różnych tez (mój dotychczasowy rekord to 48) i oczywiście dziesiątek dokumentów. Jakich? Dla osób o mocnych nerwach polecam „Poradnik Frankowicza”, dołączony w zeszłym roku do „Dziennika Gazety Prawnej”. Proszę zwrócić uwagę na link, pod jakim zamieszczony jest ten artykuł – tak, to strona związku banków polskich.

W ciągu ostatniego miesiąca wydruk owego „poradnika” dostałem wraz z trzema różnymi odpowiedziami na pozew, jako argument przemawiający za słusznością stanowiska banku.

Nic dziwnego, że sędzia, otrzymując pierwszy raz taką sprawę, mógł czuć się tym przytłoczony. Może bank ma rację, może rzeczywiście ten „frankowicz” był cwaniakiem i chciał zarobić na różnicach kursowych? Może faktycznie sektor bankowy się zawali, jeżeli zaczniemy ustalać nieważność tych umów? Na szczęście prowadząc dziesiątą, pięćdziesiątą i setną taką sprawę sędziowie musieli zacząć przesłuchiwać kredytobiorców. A wtedy narracja banków zaczęła pękać jak bańka mydlana. Bo nagle okazywało się, że wbrew ich opisowi przed sądem nie stawali wcale wytrwani gracze na rynkach walutowych, ale zwykli Kowalscy, którzy chcieli kupić mieszkanie, bo urodziło im się dziecko. I dowiedzieli się od uśmiechniętej Pani z banku, że mają zdolność tylko we „frankach”, ale proszę się martwić, ta „frankowość” będzie nieodczuwalna, proszę tylko podpisać tu, tu parafkę, dziękuję, jeszcze te 4 załączniki…

- Druga bitwa sądowa

Jeszcze przed 2019 r. wiele moich Koleżanek i Kolegów po fachu wygrywało sprawy „frankowe”, za co należy im się ogromne uznanie. Ale ilość tych spraw, w tym zwłaszcza zwycięskich dla konsumentów, była znikoma w porównaniu z tym, co zaczęło się dziać później. 4 kwietnia 2019 r. i 9 maja 2019 r. Sąd Najwyższy w końcu wyraźnie wskazał, że mechanizmy pozwalające na kształtowanie tabel bankowych bez jakichkolwiek ograniczeń stanowi klauzulę niedozwoloną. 29 października 2019 r. argumentacja ta została rozszerzona o kredyty denominowane. Ale prawdziwą „bombą” okazał się wyrok TSUE z 3 października 2019 r., który dzięki medialnemu rozgłosowi zmienił całkowicie układ sił w starciu z bankiem. Chociaż z punktu widzenia prawnika zajmującego się tym tematem nie wprowadził on merytorycznie niczego odkrywczego, to magia wydania wyroku w „polskiej sprawie” państwa Dziubaków była nieodparta. Idąc tym tropem Sąd Najwyższy, który do tej pory opowiadał się za utrzymaniem w mocy kredytu jako złotowego (tzw. „odfrankowienie” , tj. pozostawienie go w mocy jako kredyt złotowy oprocentowany stopą LIBOR), w końcu 11 grudnia 2019 r. opowiedział się za nieważnością całej umowy.

I tutaj dochodzimy do istoty całej sprawy, gdyż muszę się wytłumaczyć z szumnego tytułu o „wygrywaniu wojny”. Jak wskazałem wcześniej, te umowy mogły być uznane za nieważne już wiele lat temu. I niekiedy, dzięki ciężkiej pracy adwokatów i radców prawnych oraz skrupulatnych sędziów, udawało się to. Ale do rzeczywistego i masowego przełomu w polskim orzecznictwie potrzebne są wyraźne wytyczne. Sędzia, nawet najlepszy, wydając orzeczenie, myśli nie tylko o wyroku sprawiedliwym, ale wyroku, którzy utrzyma się w mocy w II instancji. Który nie zostanie uchylony i nie wróci do niego do ponownego rozpoznania. I tak długo, jak inaczej orzekać będzie Wrocław a inaczej Warszawa, jak kluczowym będzie nie racja po stronie kredytobiorcy, ale koncepcja panująca w danej apelacji, tak długo nie będzie można mówić o rzeczywistej ochronie konsumenta.

Dlatego tak ważna i potrzebna jest uchwała Sądu Najwyższego. Obecnie w jednym sądzie ta sama umowa może zostać uznana za ważną, ale złotową, a w drugim za nieważną. W jednym przedawnienie liczone będzie wg. zasad ogólnych, w innym od momentu podjęcia konkretnych czynności przez konsumenta. Inicjatywa Sądu Najwyższego ograniczy losowość rozstrzygnięć i doprowadzi do pożądanego stanu, w którym konsument uzyska taką samą ochronę w Toruniu, Wrocławiu czy Warszawie.

Kredytobiorcy przebyli już bardzo długą drogę. Najpierw wmawiano im, że to ich wina, że skorzystali z takiego produktu. Potem dowiedzieli się, że problemy zostaną rozwiązane ustawą. Kiedy poszli do sądów, rozpoczęła się wieloletnia batalia. Mam nadzieję, że 25 marca 2021 r. zostanie wygrana najważniejsza bitwa w tej wojnie.

Adw. Mikołaj Rusiński

#adwokat #franki #kredyt #frankowy #prawnik #torun #bydgoszcz #tsue #frankowicze adwokat toruń bydgoszcz kujawsko-pomorskie

Czytaj dalej

Do jakiego sądu skierować sprawę przeciw bankowi, czyli właściwość miejscowa i rzeczowa

Jedno z najczęstszych pytań zadawanych przez osoby zamierzające pozwać bank dotyczy kwestii określenia sądu właściwego do rozpoznania sprawy. Nic w tym dziwnego, ponieważ wybór danego sądu może mieć istotne przełożenie na czas dojazdu, poniesione przez koszty a nawet sposób rozpoznania sprawy.

Na samym początku ustalenia wymagają przede wszystkim dwie kwestie – właściwość miejscowa i rzeczowa.

Właściwość miejscowa polega na podziale spraw ze względu na terytorialny zakres działalności sądu. Podstawową zasadą, zgodnie z art 27 § 1 k.p.c., jest ogólna właściwość miejsca zamieszkania lub siedziby pozwanego. W sprawach przeciwko bankom wiąże się to z koniecznością wytoczenia powództwa w miejscu ich głównej siedziby, czyli najczęściej w Warszawie.

Zasada ta podlega jednak wyjątkom, zgodnie z tzw. właściwością przemienną. Najczęściej przywoływanym w sprawach frankowych jest art. 33 k.p.c., w myśl którego powództwo o roszczenie majątkowe przeciwko przedsiębiorcy można wytoczyć przed sąd, w którego okręgu znajduje się oddział, jeżeli roszczenie pozostaje w związku z działalnością tego oddziału.

Co to oznacza w praktyce? Przykładowo, jeżeli umowa została zawarta w gdańskim oddziale banku, a jego siedziba główna znajduje się w Warszawie, to do konsumenta należy wybór jednego z tych sądów jako właściwego. Wybór sądu blisko miejsca zamieszkania może pozwolić zaoszczędzić czas i koszt podróży, a często też rozpoznać sprawę w krótszym terminie. Warto też zwrócić uwagę na dotychczasową linię orzeczniczą danego sądu, gdyż sama ocena prawna tzw. kredytów frankowych różni się na terenie całego kraju.

Właściwość rzeczowa dotyczy podziału spraw między sądy różnego rodzaju rozpoznające sprawy w I instancji. Jeżeli już określimy miasto, w którym rozpoznana zostanie sprawa, musimy sprawdzić, czy właściwym będzie Sąd Okręgowy czy Rejonowy.

Głównym kryterium w tym wypadku jest wartość przedmiotu sporu (wps). Jeżeli nasze roszczenie przewyższa kwotę 75 000 zł, to już w I instancji właściwym będzie Sąd Okręgowy. W wypadku, gdy dochodzimy niższej kwoty, naszą sprawę rozpozna najpierw Sąd Rejonowy. Precyzyjne określenie wartości przedmiotu sporu nie jest zadaniem łatwym i zależy od zakresu naszego powództwa. Zupełnie inaczej kształtuje się bowiem wps w przypadku dochodzenia zwrotu nadpłaty kredytu za okres dwóch lat, a inaczej w razie żądania ustalenia nieważności całej umowy.

Należy też pamiętać, że w niektórych umowach może być zawarta tzw. klauzula prorogacyjna, czyli postanowienie stron o oddaniu wszelkich sporów wynikających z umowy wybranemu sądowi. Warto dokładnie przejrzeć każdą umowę pod kątem takiego zapisu, znajdującego się najczęściej w postanowieniach końcowych. Na szczęście dla konsumentów poddanie sporu pomiędzy przedsiębiorcą a konsumentem sądowi właściwemu ze względu na siedzibę przedsiębiorcy jest klauzulą niedozwoloną (wyrok Sądu Ochrony Konkurencji i Konsumentów z dnia 18 października 2004 roku, sygn. akt XVII Amc 101/03).

Samo złożenie pozwu w wybranym sądzie nie oznacza jeszcze, że to on rozpozna naszą sprawę. Zarówno bowiem sędzia jak i druga strona mogą zakwestionować prawidłowość wskazania sądu. W niemal każdej sprawie frankowej skierowanej do sądu innego niż właściwego dla siedziby banku podnoszony jest bowiem zarzut niewłaściwości. W kilku z prowadzonych przeze mnie sprawach pełnomocnik pozwanego wskazał, że bank nie posiadał oddziału w Toruniu, lecz tylko placówkę, a tym samym sprawa powinna trafić do Warszawy.

Na szczęście w razie podniesienia takiego zarzutu nie pozostajemy bez szans. Podkreślenia wymaga, że w art. 33 k.p.c. chodzi o pojęcie oddziału w rozumieniu funkcjonalnym, czyli samodzielnej placówki, w której można załatwić wszystkie czynności związane z zawarciem kredytu. Warto odwołać się do fragmentu postanowienia Sądu Apelacyjnego w Szczecinie z dnia 28 kwietnia 2016 r., sygn. II Cz 654/16:

W treści umowy kredytowej z dnia 31 sierpnia 2009 r. zawarto oświadczenie, iż umowa ta została zawarta w „lokalu przedsiębiorstwa w Szczecinie”. Okoliczność ta jest, w ocenie Sądu odwoławczego, wystarczająca do uznania, iż zaistniała w sprawie sytuacja, w której powódka uzyskała uprawnienie do wytoczenia powództwa przed sądem wskazanym art. 33 k.p.c.,

Oczywistym jest, że inne rozumienie tego przepisu pozbawiłoby konsumentów możliwości dochodzenia swoich praw przed sądem miejsca zawarcia umowy i powodowałoby w większości przypadków konieczność kierowania sprawy do Warszawy. Sąd Rejonowy w Toruniu dotychczas każdorazowo przychylał się do takiej argumentacji i żaden ze złożonych pozwów frankowych nie został przekazany do innego sądu.

(Stan prawny aktualny na 7 stycznia 2019 r.)

Czytaj dalej

Kurs bankowy, czyli jaki? Wygrać z bankiem i frankiem cz. II

W kolejnym wpisie z serii poświęconej kredytom „frankowym” przyjrzę się mechanizmom, jakie stosowały banki przy przeliczaniu walut. Jak wskazałem wcześniej, rzeczywisty obrót w ramach tych kredytów odbywał się wyłącznie w złotych. Bank wypłacał pieniądze w polskiej walucie, w taki sam sposób konsument spłacał ten kredyt. Mimo to, każdorazowa kwota określana była… we frankach szwajcarskich! W jaki sposób bank wyliczał należność w złotych?

Zgodnie z treścią większości umów, franki przeliczane były po wewnętrznym kursie bankowym. Tym samym to od pracowników banku zależało, w jaki sposób kurs ten będzie powiązany z kursem międzybankowym czy kursem NBP. Jak okazało się w praktyce, kurs bankowy potrafił odbiegać od kursu NBP o kilkanaście, a nawet kilkadziesiąt groszy!.

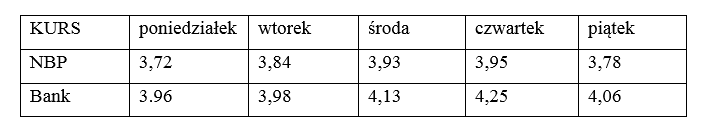

Dla lepszego zilustrowania tej sytuacji powołam się na przykład z sierpnia 2011 r., kiedy wartość franka gwałtownie wzrosła. Oto zestawienie kursów stosowanych przez jeden z banków oraz kursu NBP:

Jeżeli miesięczna rata wynosiła 300 franków, a kurs był obliczany w czwartek, to klient musiał zapłacić 1275 zł. W wypadku obowiązywania kursu NBP do zapłaty byłoby jedynie 1185 zł. Różnica to niemal 100 zł, przy stosunkowo niewielkiej racie, na przestrzeni jednego miesiąca!

Jaki wniosek płynie z tego ? Bank w trakcie obowiązywania umowy kredytu zarabiał nie tylko na oprocentowaniu, nie tylko na wzroście wartości franka, ale też na zawyżaniu wysokości kolejnych rat poprzez stosowanie ustalonego wewnętrznie kursu.

Rozwiązania dotyczące przeliczania walut przez mBank i Millenium Bank zostały uznane przez sądy za naruszające interesy konsumentów i wpisane do rejestru klauzul niedozwolonych. Analogiczne postanowienia umowne zawarte były też w umowach kredytowych proponowanych przez inne banki. Pomimo tego, większość z tych umów wciąż obowiązuje, a nadpłacone raty nie zostały klientom zwrócone..

Sprzeczność z prawem klauzul indeksacyjnych, czyli mechanizmu przeliczania franków na złote, to główny zarzut w pozwach przeciwko bankom. Jak wskazał Sąd Okręgowy w Toruniu,

Skoro bank może wybrać dowolne i niepoddające się weryfikacji kryteria ustalania kursów kupna i sprzedaży walut obcych, stanowiących narzędzie indeksacji kredytu i rat jego spłaty, wpływając na wysokość własnych korzyści finansowych i generując dla kredytobiorcy dodatkowe i nieprzewidywalne co do wysokości koszty kredytu, klauzule te rażąco naruszają zasadę równowagi kontraktowej stron na niekorzyść konsumentów, a także dobre obyczaje(…)

Warto zwrócić uwagę na jeszcze jeden zabieg stosowany przez banki. Stosowały on dwa wewnętrzne kursy, kupna i sprzedaży, obowiązujące w zależności od interesu. Wypłacając kredyt (oczywiście w złotych!), stosowano kurs kupna, by kwota była jak najniższa. Natomiast każda spłata raty odbywała się po wewnętrznym kursie sprzedaży, co miało zmaksymalizować zyski. Prowadziło to do sytuacji, że już w dniu wypłaty kredytu sam kapitał podlegając spłacie był większy niż rzeczywiście wypłacone środki, gdyż kwoty te przeliczano po dwóch różnych kursach!

Na szczęście dla konsumentów, coraz więcej sądów dostrzega wadliwość stosowanych przez banki rozwiązań. Jednoznacznie krytycznie ocenia je też Prezes UOKiK, mający możliwość wyrażenia istotnego poglądu w każdej sprawie. Przyjęcie, że klauzule indeksacyjne nie wiążą konsumentów, może rodzić dwojakie skutki – albo potraktowanie kredytu jako wyłącznie złotówkowego, albo stwierdzenie nieważności całej umowy.

Szczegóły dotyczące możliwych rozstrzygnięć sądu w sprawach frankowych będą przedmiotem rozważania w kolejnym wpisie.

Czytaj dalej

Kredyt frankowy czy „frankowy”? Wygrać z bankiem i frankiem, cz. I

Problem kredytów powiązanych z walutą szwajcarską dotyczy setek tysięcy Polaków. Z jednej strony przedstawiciele banków zapewniają, że umowy są zgodne z prawem, a klient był świadomy co podpisuje i na jakie ryzyko się naraża. Z drugiej strony sytuacja, w której pomimo regularnego spłacania kredytu po 10 latach wciąż pozostaje do oddania bankowi więcej niż wynosił wypłacony kapitał, budzić może co najmniej zdziwienie…

Mój pierwszy wpis na blogu, będący zarazem początkiem serii wygrać z bankiem i frankiem, jest dobrą okazją do przedstawienia podstawowych informacji na temat tzw. „kredytów frankowych”.

Skąd ten cudzysłów? Otóż frankowicze to w większości osoby, które… otrzymały kredyt i spłacały go wyłącznie w polskiej walucie! Bank przelewał na konto kredytobiorcy pewną kwotę wyrażoną w PLN, tak samo każdorazowa spłata kapitału i odsetek odbywała się w złotówkach. Frank stanowił tutaj jedynie pewien odnośnik, pozwalający określić kwoty podlegającej spłacie w złotych. Stąd też w treści umów nie mówi się o kredycie walutowym, a jedynie o kredycie indeksowanym do waluty obcej. Oczywiście takim miernikiem zamiast franka równie dobrze mógł być kurs złota albo nawet cena zboża na giełdzie rolnej. Oznacza to, że tak naprawdę Bank nie musiał nawet kupować franków do obsługi tego kredytu, skoro cały obrót odbywał się w polskiej walucie! Stąd można mówić o pozornej frankowości tego rodzaju produktów bankowych.

Co więcej, kredyty te masowo proponowane były w latach 2004 – 2008, a zatem w okresie od przystąpienia Polski do Unii Europejskiej do gwałtownego spadku kursu złotego. Na fali entuzjazmu i wiary w nieustającą koniunkturę przedstawiano konsumentom produkt o nierównomiernym rozłożeniu ryzyka. Oferowano kredyt powiązany z walutą obcą w momencie, gdy frank był rekordowo słaby wobec złotego i jedynie kwestią czasu było gwałtowne odbicie się w drugą stronę. Banki doskonale wiedziały też, że dalsze umacnianie się złotego w dłuższej perspektywie jest niemożliwe. Pozostało im zatem tylko czekać…

Niejednokrotnie spotkałem się ze stanowiskiem, zgodnie z którymi „frankowicze” są sami sobie winni, bo dobrowolnie zdecydowali się na ryzykowny produkt. Najczęściej jednak mija się to z prawdą. We wskazanym wyżej okresie banki często sztucznie zawyżały zdolność kredytową w złotych, tak żeby zachęcić konsumentów do wybrania innego produktu. Nawet dobrze zarabiające osoby nagle traciły możliwość wybrania kredytu w polskiej walucie i jedynym sposobem uzyskania pieniędzy potrzebnych na zakup działki czy mieszkania był właśnie kredyt indeksowany do waluty obcej. Równocześnie podkreślano bezpieczeństwo takich kredytów, wspominając o franku jako najbezpieczniejszej walucie świata oraz o wspaniałych perspektywach gospodarczych. Nie muszę dodawać, że żaden z banków nie przedstawiał klientom wykresów z symulacją dalszych wahań kursowych, zamieszczając równocześnie w treści umowy wprowadzające w błąd wyliczenie szacunkowego kosztu kredytu.

Oczywiście najistotniejsze w kredytach „frankowych” są tzw. klauzule indeksacyjne, czyli mechanizmy przeliczania franków na złote i odwrotnie. Dzięki nim bank mógł ustalić kurs franka w oderwaniu od średnich kursów, co znacznie zwiększało obciążenia kredytobiorców. To właśnie treść tych klauzul jest głównym orężem w walce z bankami i to na ich podstawie niektóre sądy unieważniały nawet całe umowy! Ale o tym już w części drugiej…

Czytaj dalej